海外子会社を保有している会社が株式交換する場合

株式交換のメリットのひとつとして、対象会社の株主が「課税されない」ことが挙げられます。

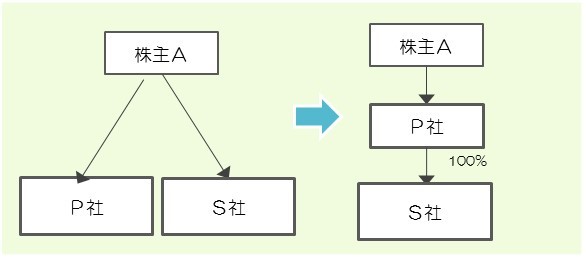

下記の図を参考に、株主交換の経済行為を分解していると、

①株主Aは、S社株式を売却する

②株主Aは、P社株式を取得する

③①に関する譲渡損益を「繰延べる」

ということになります。つまり、本来は、株式の売却という経済行為が起こっているが、株式交換の場合は、その売却損益を繰延べるという税制が「日本」にはあるということを意味します。

海外からみた「株式交換」とは

「日本にはある」という言い方はどういう意味になるでしょうか?言い方をかえると、「株式交換」という法制度がない国にとっては、株式交換は、S社株主から見ると、単に「S社株式の売却」と「P社株式の取得」を実施したとみなされることになるということです。

さらにお話しますと、国によっては、株式譲渡をした場合の課税場所が異なります。譲渡をした国で課税される場合とそもそもその株式の本拠地(=海外)で課税される場合になります。後者を「源泉地課税」といいます。

つまり、株式交換という制度がなく、源泉地課税がある国の子会社を保有している場合は、その国でキャピタルゲイン課税をされる可能性があるということを意味します。

中国での「間接持分譲渡」

源泉地課税の代表的な例が中国になります。株式交換のように、直接的には中国企業の持分関係は変わらないが、中国企業に投資している日本の株式を譲渡することを「間接持分譲渡」といいます。日本の会社同士の株式交換であるため、全て中国外で行われる取引ですので一見すると中国企業には影響がないと思われるかもしれません。しかし、中国ではそのような間接持分譲渡であっても、その取引に合理的な事業上の目的がなく、かつ租税回避を意図した取引であると判断される場合は、中国企業の持分が直接譲渡されたものとみなして直接持分譲渡と同様の課税をされることが規定されています。

非常に専門性が高い話になりますので、「海外子会社がある場合に株式交換を検討する場合には、専門家に相談する」ことを意識しましょう。

(執筆:西村)