分割型分割

100%グループ内の適格分割型分割(法法2十二の九、十二の十一)

分割法人と分割承継法人との間に完全支配関係がある場合において、次の要件を満たしたときは、その分割(分割の日において分割対価資産のすべてが分割法人の株主等に交付される場合に限る。)は「適格分割型分割」に該当する。

①金銭等不交付要件

分割法人の株主に分割承継法人株式又は分割承継親法人株式のいずれか一方の株式以外の資産が交付されないこと。

②按分型要件

分割承継法人株式又は分割承継親法人株式が、分割法人の株主の有する分割法人株式の数の割合に応じて交付されること。

③株式継続保有要件

(いわゆる「親子関係」のケース)

分割後に、分割法人と分割承継法人との間に当事者間の完全支配関係が継続することが見込まれていること(法令4の3⑥一)

(いわゆる「兄弟関係」のケース)

分割後に、分割法人と分割承継法人との間に同一の者による完全支配関係が継続することが見込まれていること(法令4の3⑥二)

平成29年度税制改正により、完全支配関係がある法人間における分割型分割に係る株式の完全支配関係について、支配株主と分割法人との間の完全支配関係が継続する ことが見込まれていることが不要とされた。

具体的には次のようなものがある。

・分割前に分割法人と分割承継法人との間に分割承継法人による完全支配関係がある吸収分割型分割については、分割後の関係の継続が不要とされた。(法令 4 の 3 ⑥一イ)

・分割前に分割法人と分割承継法人との間に同一の者による完全支配関係がある吸収分割型分割については、分割後の株式の保有関係は、分割後にその同一の者と分割承継法人との間にその同一の者による完全支配関係が継続することとされ、分割後のその同一の者と分割法人との間の関係の継続が不要とされた(法令 4 の 3 ⑥二イ)

50%超100%未満グループ内の適格分割型分割(法法2十二の十一ロ)

分割法人と分割承継法人との間に支配関係がある場合において、次の要件を満たしたときは、その分割(分割の日において分割対価資産のすべてが分割法人の株主等に交付される場合に限る。)は「適格分割型分割」に該当する。

①金銭等不交付要件

分割法人の株主に分割承継法人株式又は分割承継親法人株式のいずれか一方の株式以外の資産が交付されないこと。

②主要資産等引継要件

分割事業に係る主要な資産及び負債が分割承継法人に移転していること。

③従業者引継要件(法基通1-4-4、1-4-10)

分割直前の分割事業に係る従業者(出向受入者含む)のうち、その総数のおおむね80%以上に相当する数の者が、分割後に分割承継法人の業務に従事すること(分割法人の従業員の出向による従事も含む)が見込まれていること。

④事業継続要件

分割に係る分割事業が、分割後に分割承継法人において引き続き営まれることが見込まれていること。

⑤株式継続保有要件

(「親子会社関係」のケース) (法令4の3⑦一)

分割後に、分割法人と分割承継法人との間に当事者間の支配関係が継続することが見込まれていること

(「兄弟会社関係」のケース) (法令4の3⑦二)

分割後に、分割法人と分割承継法人との間に同一の者による支配関係が継続することが見込まれていること

平成29年度税制改正により、支配関係がある法人間における分割型分割に係る株式の支配関係について、支配株主と分割法人との間の完全支配関係が継続する ことが見込まれていることが不要とされた。

具体的には次のようなものがある。

・分割前に分割法人と分割承継法人との間に分割承継法人による支配関係がある吸収分割型分割については、分割後の関係の継続が不要とされた。(法令 4 の 3 ⑦一イ)

・分割前に分割法人と分割承継法人との間に同一の者による支配関係がある吸収分割型分割については、分割後の株式の保有関係は、分割後にその同一の者と分割承継法人との間にその同一の者による支配関係が継続することとされ、分割後のその同一の者と分割法人との間の関係の継続が不要とされた(法令 4 の 3 ⑦二)

スピンオフ(平成29年度改正)

平成29年度税制改正により、一定の事業または子会社の切り離し(事業の新設分割型分割または100%子会社株式の現物分配)を適格組織再編とするスピンオフ税制が新導入された。100%子会社株式の現物分配(株式分配)については「第3章 組織再編成の取扱いー現物分配」にて後述。

①対価要件…分割法人株主の持株数に応じて分割承継法人株式のみが交付されること。(金銭不交付)

②非支配関係継続要件…分割法人が分割直前に他の者による支配関係がなく、かつ、分割後に分割承継法人が他の者による支配関係がないことが見込まれていること。

③主要資産及び負債の引継要件…分割法人の分割事業に係る主要な資産及び負債が分割承継法人に移転していること。

④従業者引継要件…分割法人の分割直前の分割事業に係る従業者のうち、その総数のおおむね 80%以上が分割承継法人の業務に従事することが見込まれていること。

⑤事業継続要件…分割法人の分割事業が分割承継法人において引き続き行われることが見込まれていること。

⑥特定役員継続要件…分割法人の役員又は重要な使用人(分割法人の分割事業に係る業務に従事している者に限る)のいずれかが分割承継法人の特定役員となることが見込まれていること。

三角分割型分割の範囲等に関する特例(措法68の2の3②)

内国法人の行う適格分割型分割が次の要件のいずれにも該当するときは、適格分割型分割に該当しない。

- ①分割法人の資産及び負債の大部分が分割承継法人に移転するものとして一定のものであること。

- ②分割法人と分割承継法人との間に特定支配関係があること。

- ③分割法人の株主等又は分割法人に分割承継親法人株式(特定軽課税外国法人に該当する外国法人の株式に限る。)が交付されること。

- ④分割承継法人に事業活動の実体が認められる等一定の要件を満たしていないこと。

無対価分割型分割

- (1) 無対価分割型分割の定義(法法2十二の九ロ)

- 無対価分割型分割とは、分割対価資産が交付されない分割で、その分割の直前において分割承継法人が分割法人の発行済株式等の全部を保有している場合又は分割法人が分割承継法人の株式を保有していない場合の分割をいう。

- (2) 100%グループ内の場合

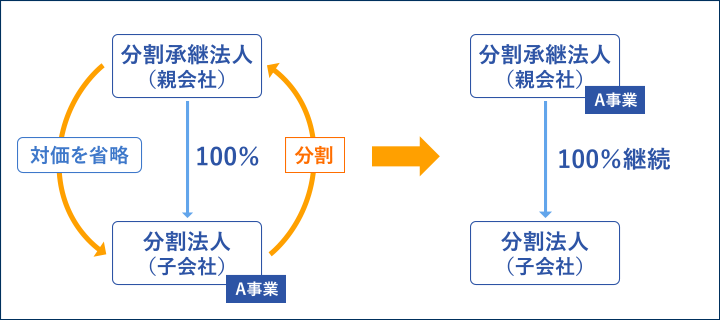

- ①「親子会社関係」のケース (法令4の3⑥一)

分割承継法人が分割法人の発行済株式等の全部を保有している場合で、分割後も分割法人と分割承継法人との間に当事者間の完全支配関係が継続する見込みであるときは、無対価であっても適格分割型分割となる。●親子関係の無対価分割型分割

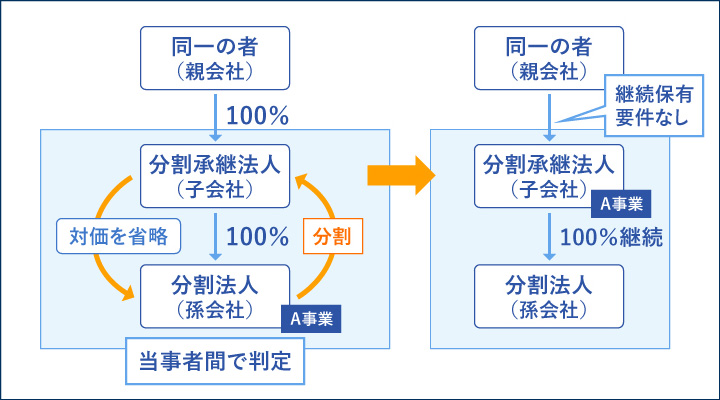

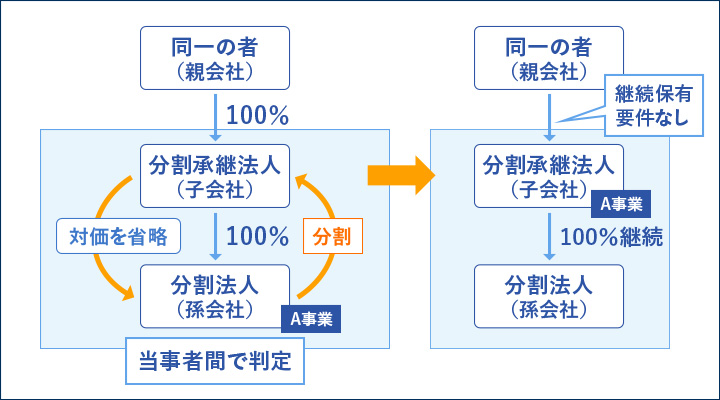

②「子孫会社関係」のケース (法令4の3⑥二イ(1))

分割承継法人が分割法人の発行済株式等の全部を保有している場合で、分割後も分割法人と分割承継法人との間に同一の者による完全支配関係が継続する見込みであるときは、無対価であっても適格分割型分割となる。●子孫関係の無対価分割型分割1

また、上記の場合において、一の者によって分割承継法人の株式を売却等する予定があるときであっても、分割法人と分割承継法人の間に当事者間による完全支配関係が継続することが見込みであるときは、無対価であっても適格分割型分割となる(法令4の3⑥二イ) ため、一の者による分割承継法人株式の継続保有関係は実質的に影響がないこととなる。

●子孫関係の無対価分割型分割2

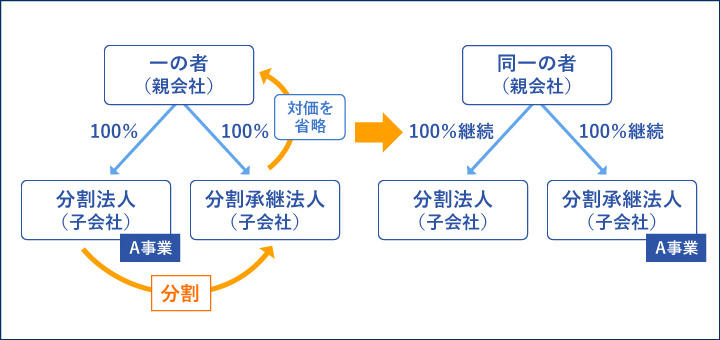

③「兄弟会社関係」のケース (法令4の3⑥二イ(2))

一の者が分割法人及び分割承継法人の発行済株式等の全部を保有する関係がある場合(分割法人が分割承継法人の発行済株式等の全部を保有している場合を除く。)で、分割後も分割法人と分割承継法人との間に同一の者による完全支配関係が継続する見込みであるときは、無対価であっても適格分割型分割となる。●兄弟関係の無対価分割型分割

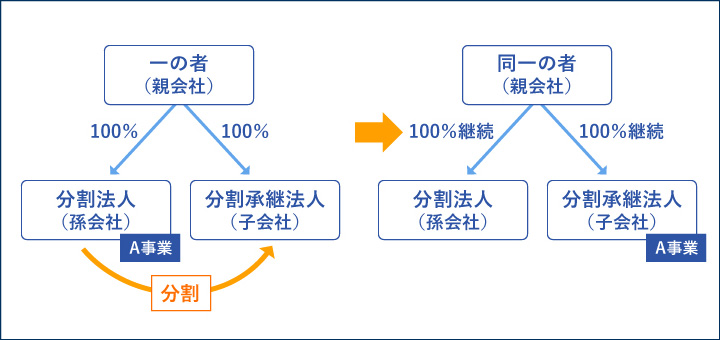

④ その他のケース (法令4の3⑥二イ(3))

分割承継法人及び分割承継法人の発行済株式等の全部を保有する者が分割法人の発行済株式等の全部を保有する場合で、分割後も分割法人と分割承継法人との間に同一の者による完全支配関係が継続する見込みであるときは、無対価であっても適格分割型分割となる。●その他の関係の無対価分割型分割

分割型分割の法人税課税の取扱い

- (1) 分割法人の課税の取扱い

- ① 適格分割型分割の場合

分割法人が適格分割型分割により分割承継法人に資産及び負債の移転をしたときは、分割承継法人にその資産及び負債の分割直前の帳簿価額による引継ぎをしたものとして、分割法人の各事業年度の所得の金額を計算する(法法62の2②)。

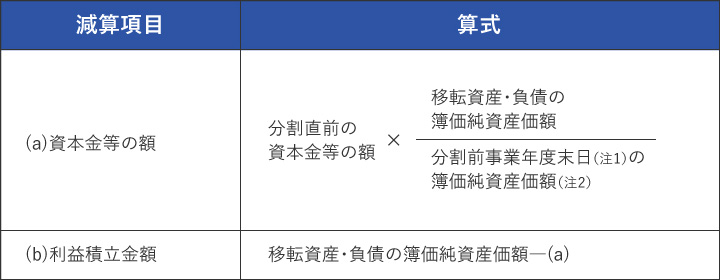

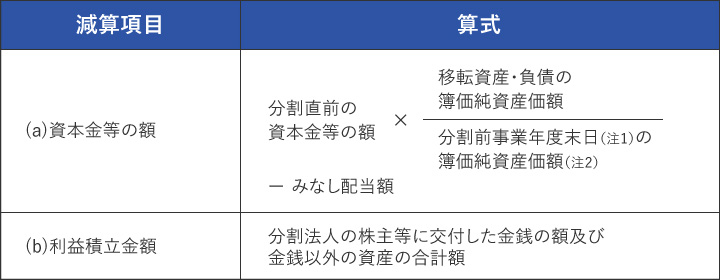

したがって、適格分割型分割による資産及び負債の移転は譲渡損益は発生しないが、次の方法で計算した金額を資本金等の額及び利益積立金額から減算する(法法62の2③、法令8①十五、法令9①十)。

(注1)分割の日前6カ月以内に仮決算による中間申告書を提出した場合は、その期間の終了の時

(注2)分割前事業年度末日から分割の直前までの間に資本金等の額又は利益積立金額(所得の金額等を除く)が増減した場合は、その額を加減した金額② 非適格分割型分割の場合

分割法人が非適格分割型分割により分割承継法人に資産及び負債の移転をしたときは、分割承継法人にその移転をした資産及び負債の分割の時の価額(時価)による譲渡をしたものとして、分割法人の各事業年度の所得の金額を計算する(法法62①)。

したがって、分割法人において分割による資産及び負債の移転による譲渡損益が発生することになり(法法62①)、その譲渡損益の増減後、次の方法で計算した金額を資本金等の額及び利益積立金額から減算する(法令8①十五、法令9①九)。

(注1)分割の日前6カ月以内に仮決算による中間申告書を提出した場合は、その期間の終了の時

(注2)分割前事業年度末日から分割の直前までの間に資本金等の額又は利益積立金額(所得の金額等を除く)が増減した場合は、その額を加減した金額ただし、分割法人と分割承継法人との間に完全支配関係があるときは、いわゆるグループ法人税制の適用により、分割の時の価額(時価)により移転する資産のうち譲渡損益調整資産に係る譲渡損益については課税が繰り延べられる。

- (2) 分割承継法人の課税の取扱い

- ① 適格分割型分割の場合

・「資産の部」「負債の部」の受入れ

分割承継法人が適格分割型分割により資産及び負債の移転を受けたときは、分割法人の分割直前の帳簿価額の引継ぎを受けたものとする(法令123の3④)。

なお、適格分割型分割により引き継いだ減価償却資産については中古資産の耐用年数も適用できることに留意が必要である(耐通3①)。

・「純資産の部」の受入れ

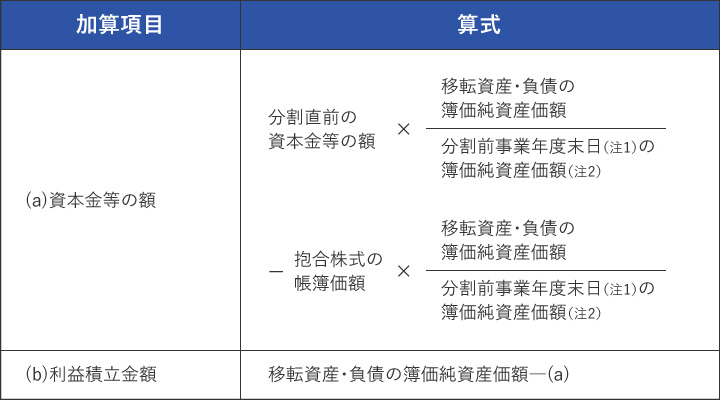

分割承継法人が適格分割型分割により資産及び負債の移転を受けたときは、次の方法で算出した金額を分割承継法人の資本金等の額及び利益積立金額に加算する(法令8①六、法令8①十八、法令9①三)。

(注1)分割の日前6カ月以内に仮決算による中間申告書を提出した場合は、その期間の終了の時

(注2)分割前事業年度末日から分割の直前までの間に資本金等の額又は利益積立金額(所得の金額等を除く)が増減した場合は、その額を加減した金額② 非適格分社型分割の場合

・「資産の部」「負債の部」の受入れ

分割承継法人が非適格分割割型分割により資産及び負債の移転を受けたときは、その資産及び負債の受入れは、分割の時の価額(時価)を受入価額とする。

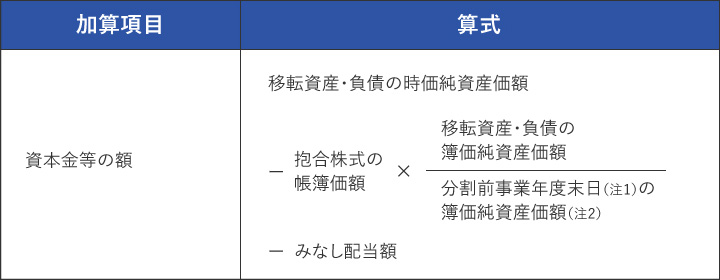

・「純資産の部」の受入れ(分割承継法人株式のみが交付される場合)

分割承継法人が非適格分割型分割により資産及び負債の移転を受けたときは、次の方法で算出した金額を分割承継法人の資本金等の額に加算する(法令8①六、法令8①十八)。なお、分割承継法人は分割法人の利益積立金額を引継げないことに留意が必要である。

(注1)分割の日前6カ月以内に仮決算による中間申告書を提出した場合は、その期間の終了の時

(注2)分割前事業年度末日から分割の直前までの間に資本金等の額又は利益積立金額(所得の金額等を除く)が増減した場合は、その額を加減した金額・「純資産の部」の受入れ(金銭等の交付がある場合)

分割承継法人が非適格分割割型分割により資産及び負債の移転を受けたときは、次の方法で算出した金額を分割承継法人の資本金等の額に加算する(法令8①七、法令9①十)。なお、分割承継法人は分割法人の利益積立金額を引継げないことに留意が必要である加算項目 算式 資本金等の額 移転資産・負債の時価純資産価額―抱合株式の分割の時の価額(時価) - (3) 分割法人の株主の課税の取扱い

- 分社型分割の場合、適格・非適格に関わらず分割法人の株主にみなし配当課税及び譲渡損益課税は発生しない。

① 適格分割型分割の場合

分割法人は分割による資産及び負債の移転の対価として分割承継法人から分割承継法人株式の交付を受け(法法62の2②三)、その交付を受けた分割承継法人株式の全部を分割の日において分割法人の株式等に交付する。

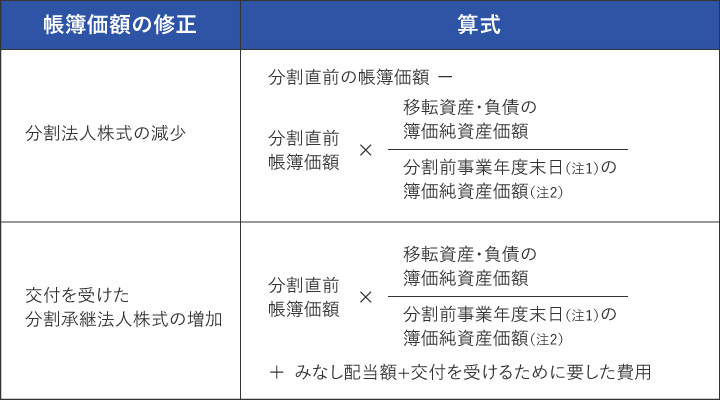

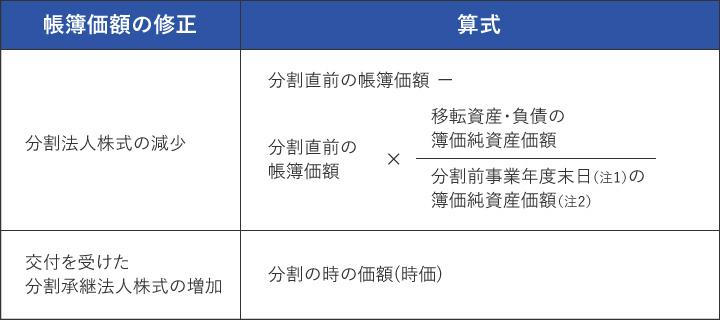

上記による株式の帳簿価額の修正は、次のように実施する(法令119の3⑪、法令119①六)。

(注1)分割の日前6カ月以内に仮決算による中間申告書を提出した場合は、その期間の終了の時

(注2)分割前事業年度末日から分割の直前までの間に資本金等の額又は利益積立金額(所得の金額等を除く)が増減した場合は、その額を加減した金額なお、適格分割型分割の場合には、みなし配当及び譲渡損益は発生しない。

② 非適格分割型分割の場合

・金銭等を交付しない場合

分割法人の株主等が非適格分割型分割により交付を受けた新株等の価額の合計額が分割法人の資本金等の額のうち交付の基因となったその株式に対応する部分の金額を超えるときは、みなし配当が発生する。

非適格分割型分割であっても、分割承継法人の株式以外の資産が交付されなかった場合には、譲渡損益計算に係る譲渡対価の額又は譲渡原価の額は、いずれも分割法人の株式の分割直前の分割純資産対応帳簿価額とされ、譲渡損益は発生しない。

ただし、その対価として「特定軽課税外国法人」の株式等を交付される場合には、上記の規定は適用せず、旧株について譲渡損益を計上する(措法68の3②)。

上記株式の帳簿価額の修正は、次のように実施する(法令119の3⑪、法令119①六)。

・金銭等を交付する場合

分割法人の株主等が非適格分割型分割により交付を受けた新株等の価額の合計額が分割法人の資本金等の額のうち交付の基因となったその株式に対応する部分の金額を超えるときは、みなし配当が発生する。

さらに、分割法人の株主が分割承継法人の株式以外の金銭等の交付を受けた場合には、分割法人の株式のうち分割承継法人に移転した資産及び負債に対応する部分の譲渡を行ったものとみなして、譲渡損益を認識する。

この場合の譲渡原価の額は、分割法人の株式の分割直前の分割純資産対応帳簿価額として、譲渡損益を計算する。

上記株式の帳簿価額の修正は次の通りである(法令119の3⑪)。

ただし、分割法人と完全支配関係がある分割法人の法人株主が分割型分割により金銭等の交付を受けた場合には、譲渡対価及び譲渡原価の額はともに、分割法人の株式の分割直前の分割純資産対応帳簿価額とするため、譲渡損益は繰り延べられる。