現物分配

適格現物分配の要件(法法②十二の十五)

現物分配法人(内国法人に限る)と被現物分配法人(内国法人に限る)との間に完全支配関係がある場合において、金銭等不交付要件を満たす現物分配を実施したときは、その分配は「適格現物分配」に該当する。

金銭等不交付要件とは、次に掲げる事由等により金銭等以外の資産を交付することをいう。

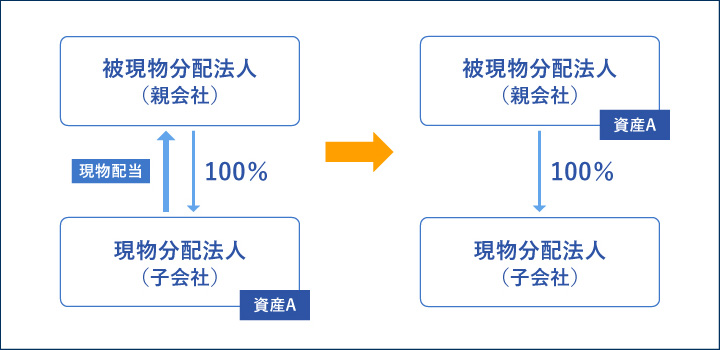

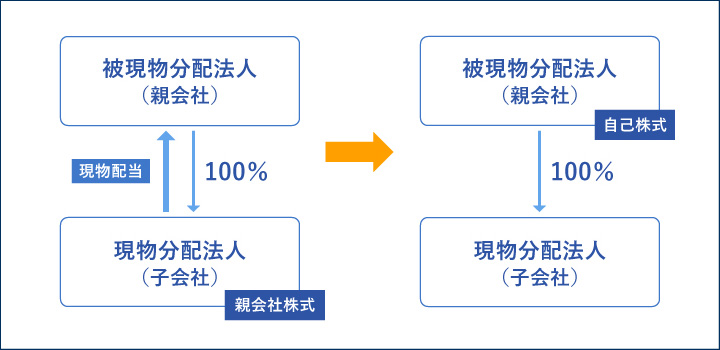

①剰余金の配当等

完全支配関係のある法人から会社法上の「現物配当」(分割型分割を除く。)として金銭以外の資産の配当を受けたときは、その資産の配当は適格現物分配に該当する。

●適格現物分配(剰余金の配当等)

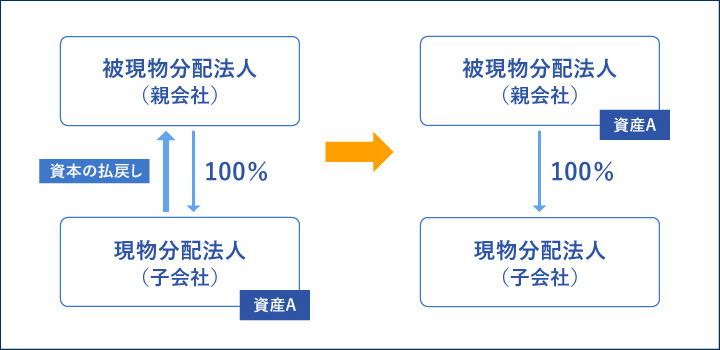

② 資本の払戻し

完全支配関係のある法人から資本の払戻し(資本剰余金の額の減少を伴う配当のうち分割型分割以外のものに限る。)として金銭以外の資産の払戻しを受けたときは、その資産の払戻しは適格現物分配に該当する。

●適格現物分配(資本の払戻し)

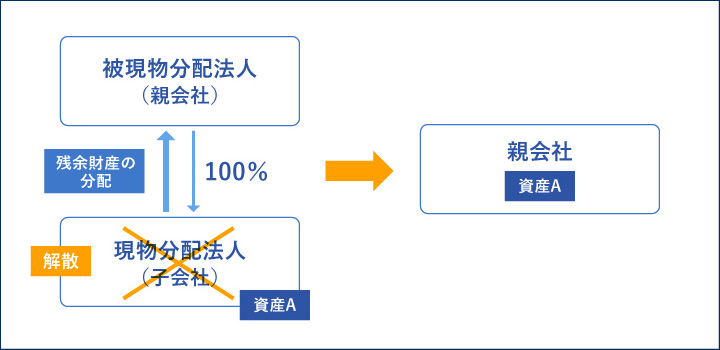

③ 解散による残余財産の分配

完全支配関係にある法人が解散により残余財産の分配を実施した場合において、その残余財産として金銭以外の資産を分配したときは、その資産の分配は、適格現物分配に該当する。

●適格現物分配(残余財産の分配)

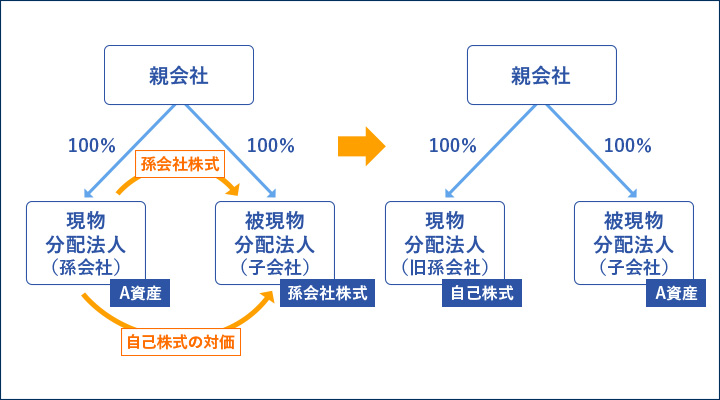

④ 自己株式の取得等

完全支配関係にある法人が、株主である法人から自己株式を取得(市場における購入による取得等を除く)する場合において、その対価として金銭以外の資産を交付したときは、その資産の交付は、適格現物分配に該当する。

●適格現物分配(自己株式(親会社株式)の取得)

●適格現物分配(自己株式(孫会社株式)の取得)

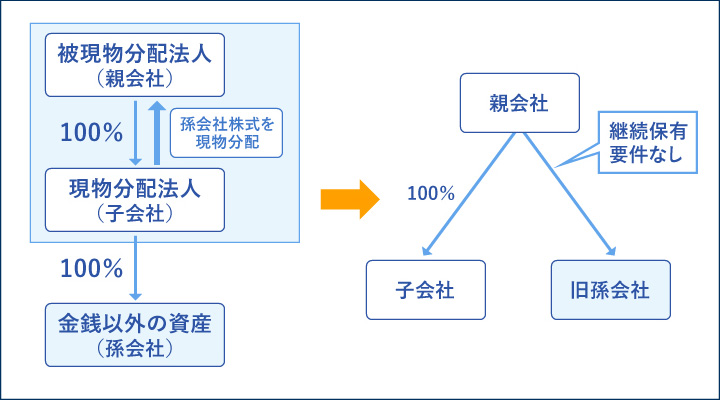

なお、現物分配後も完全支配関係を継続することは求められていない。例えば、孫会社の全株式を親会社が完全支配関係にある子法人から現物分配として取得した場合には,その直後に孫会社株式を売却等する予定があるときであっても、適格現物分配に該当する。

●適格現物分配(孫会社の子会社化)

現物分配の法人税課税の取扱い

- (1) 現物分配法人の移転資産の譲渡損益の取扱い

- ① 適格現物分配の場合

現物分配法人が適格現物分配により被現物分配法人に資産の移転をしたときは、被現物分配法人にその移転した資産の分配直前の帳簿価額により譲渡をしたものとして、現物分配法人において各事業年度の所得の金額を計算する(法法62の5③)。すなわち、現物分配法人において資産の移転に伴う譲渡損益は計上されない。なお、現物分配が残余財産の全部の分配である場合には、残余財産の確定の時の帳簿価額による譲渡をしたものとされる。

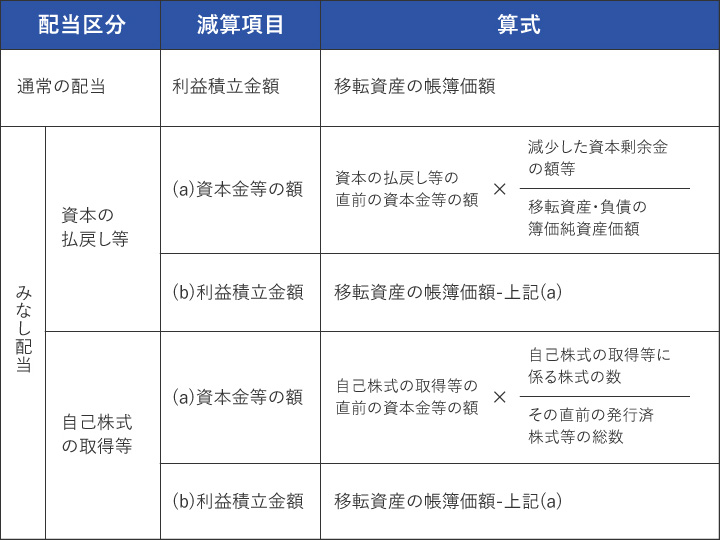

また、現物分配法人が適格現物分配により資産の移転をしたときは、次の配当区分に応じてそれぞれの方法により算出した金額を現物分配法人の資本金等の額及び利益積立金額より減算する(法令8①十六、十七、法令9①八・十一・十二)。

なお、適格現物分配の場合、配当金支払に関する源泉徴収は不要である(所法24・181)。

②非適格現物分配の場合

現物分配法人が非適格現物分配により被現物分配法人に資産の移転をしたときは、被現物分配法人にその資産の分配の時の価額(時価)による譲渡をしたものとして、現物分配法人の各事業年度の所得の金額を計算する。

したがって、非適格現物分配による資産の移転は、時価により譲渡されたものとして、譲渡損益が発生する。ただし、現物分配法人と被現物分配法人との間に完全支配関係があるときは、分配の時の価額(時価)により移転する資産のうち譲渡損益調整資産に係る譲渡損益については課税が繰り延べられる(法法61の13⑥)。

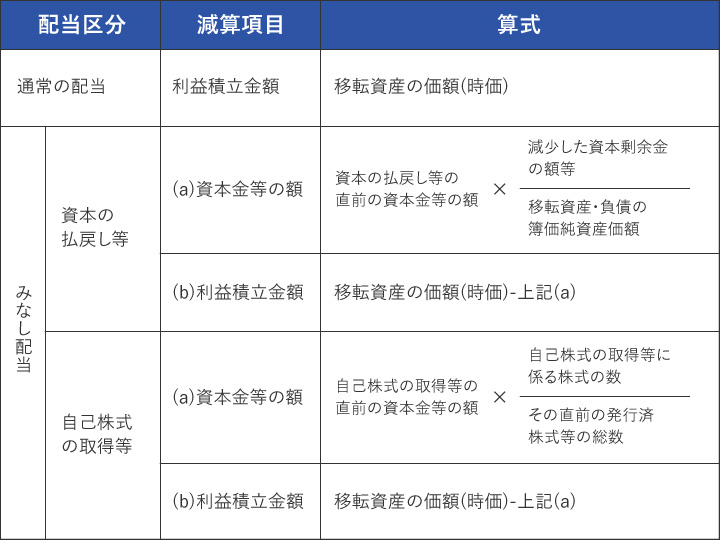

また、現物分配法人が非適格現物配当により資産の移転をしたときは、次の配当区分に応じてそれぞれの方法により算出した金額を資本金等の額及び利益積立金額として減算する(法令8①十六、十七、法令9①八・十一・十二)。

- (2) 被現物分配法人の課税の取扱い

- ① 適格現物分配の場合

被現物分配法人が適格現物分配により資産の移転を受けたときは、その資産の取得価額は、現物分配法人の現物分配直前の帳簿価額とする(法令123の6)。

なお、適格現物分配により取得した減価償却資産については中古資産の耐用年数も適用できることに留意が必要である。

また、適格現物分配により資産の移転を受けた被現物分配法人に生ずる収益の額は、受取配当等の益金不算入の規定ではなく、適格現物分配の特例規定により益金不算入となる(法62の5④)

被現物分配法人に生ずる収益の額は、次の金額とする(法令123の6①)。配当区分 算式 通常の配当 移転資産の分配直前の帳簿価額 みなし配当 移転資産の分配直前の帳簿価額―現物分配法人の資本金等の額のうち被現物分配法人の保有株式等対応額 ② 非適格現物分配の場合

非適格現物分配により資産の移転を受けた場合には、移転を受けた資産の現物分配の時の価額(時価)を被現物分配法人における取得価額とする。

また、非適格現物分配があった場合には、次に掲げる金額を配当金の額として、受取配当等の益金不算入の規定の適用を受ける配当区分 算式 通常の配当 移転資産の分配の時の価額(時価) みなし配当 移転を受けた資産の価額(時価)-現物分配法人の資本金等の額のうち被現物分配法人の保有株式等対応額

株式分配

①株式分配の定義

株式分配とは現物分配(剰余金の配当又は利益の分配に限る)のうち、その現物分配の直前において完全子法人(現物分配法人により発行済株式等の全部を保有されていた法人)の発行済株式の全部が移転するものとされている。なお、その完全子法人の発行済株式の移転を受ける者がその現物分配の直前においてその現物分配法人との間に完全支配関係がある者のみである場合は除かれており、これは適格現物分配との重複を避けるためである。(法2十二の十五の二)

②適格株式分配

完全子法人の株式のみが移転する株式分配のうち、以下のすべての要件に該当する株式分配とされている。(令4の3⑯)

イ 株式分配の直前に現物分配法人と他の者との間にその他の者による支配関係がなく、かつ、その株式分配後に完全子法人と他の者との間にその他の者による支配関係があることとなることが見込まれていないこと。

ロ 株式分配前の完全子法人の特定役員の全てがその株式分配に伴って退任するものでないこと。

ここで特定役員とは、社長、副社長、代表取締役、代表執行役、専務取締役もしくは常務取締役またはこれらに準ずる者で法人の経営に従事している者をいう。(令4の3④二)

ハ 完全子法人の株式分配直前の従業者のうち、その総数のおおむね80%以上に相当する数の者がその完全子法人の業務に引き続き従事することが見込まれていること。

ニ 完全子法人の株式分配前に行う主要な事業がその完全子法人において引き続き行われることが見込まれていること。