組織再編を活用すれば株価対策を実施できる

株価対策には4種類の手法がある

非上場企業のオーナー社長のような経営者にとって株式は経営権そのものですが、株式の価値は換金性が乏しいことから軽視されがちです。実務では、非上場会社は相続対策や事業承継対策をきっかけに自社の株価の高さがクローズアップされます。

オーナー社長から後継者に株式を引き継ぐ際の「資金流出の最小化」は大きな課題であり、株価を下げる必要性が高まります。本項では、一般的な株価対策の考え方を説明します。

株価対策の一環として、もっともポピュラーなのは、利益圧縮対策の実施です。

たとえば、利益が高い状況下では、役員の退任時期を見越して役員退職慰労金を支給したり、含み損のある資産の除却・売却による大幅な損失を計上することで、利益金額を合法的に圧縮し株価を引き下げます。

また、組織再編(合併・会社分割・株式交換・株式移転)を利用して、株価対策を実施することも可能です。組織再編を活用する最大のメリットは、先ほど述べた利益対策とは異なり、「本業への影響を最小限に抑えることが可能となる点」です。

たとえば、株式交換や株式移転は、株主が移動するだけの手法であるため、「取引先への通知や口座の変更など商流には影響を及ぼさない点」で、本業への影響を抑えることができます。

なお、これらの株価対策を実施するにあたっては、その経済的合理性を税務当局に丁寧に説明する必要があり、その株価対策が「租税回避行為」と認定された場合には、想定外の課税義務を課される危険性がありますので、税理士などの専門家と事前に検討することが必要です。

- ① 合併を利用した株価対策のケース

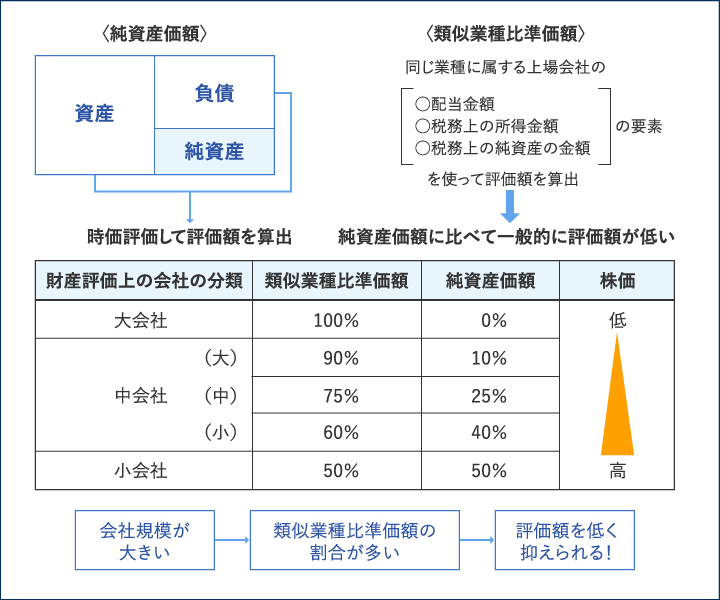

- 合併は、兄弟会社や親子会社を1つの会社に集約することができる組織再編の手法です。この手法を活用して会社規模を拡大させ、類似業種比準価額の割合を引き上げることにより株価対策を有効に図ることができます。

●会社規模からみる株価対策

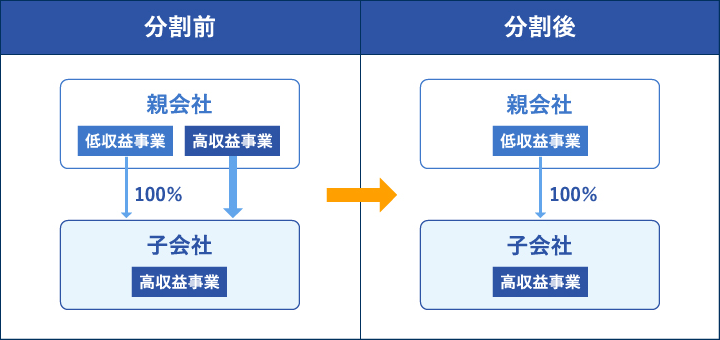

- ② 会社分割を利用した株価対策のケース

- 会社分割では、現金を収受する必要はなく、既存会社の事業ごとや地域ごと等に分社化できる手法です。会社分割を活用して、高収益事業を子会社化し、親会社の利益を圧縮することにより、株価対策を有効に図ることができます。

●会社分割を利用した株価対策

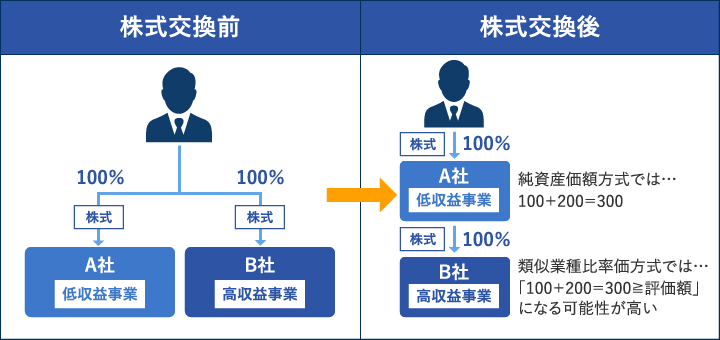

- ③ 株式交換を利用した株価対策のケース

- 株式交換は、会社分割と同様に現金を収受する必要はなく、兄弟会社関係を親子会社関係に整理することができる組織再編の手法です。

この手法を活用して高収益事業を子会社化することにより、株価対策を有効に図ることができます。●株式交換を利用した株価対策

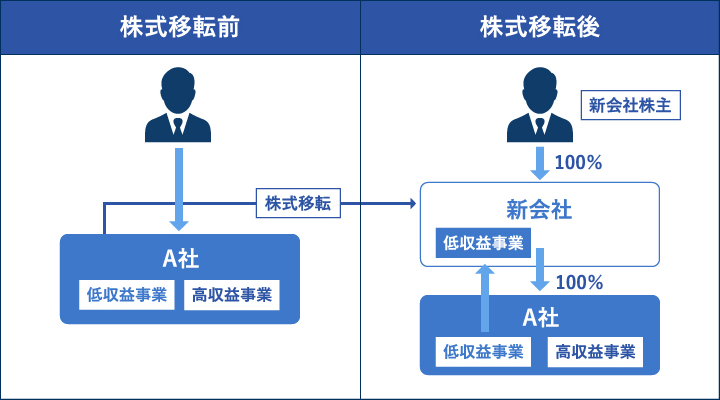

- ④ 株式移転を利用した株価対策のケース

- 株式移転は、会社分割や株式交換と同様に、現金を収受する必要はなく、既存の会社の上に親会社を設立することができる組織再編の手法です。この手法を活用して持株会社を組成することができ、高収益事業を子会社化することで株価対策を有効に図ることができます。

●株式移転を利用した株価対策