損益インパクトの検討① 会計面

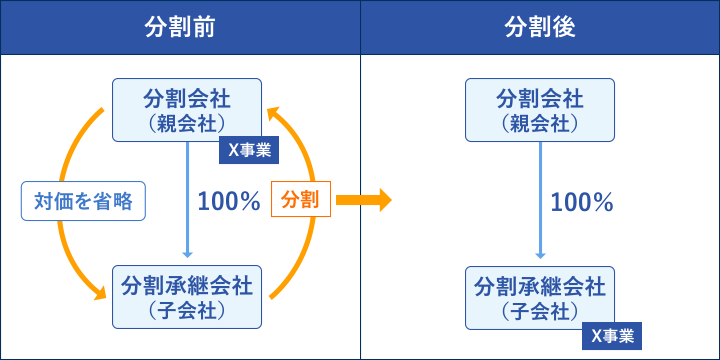

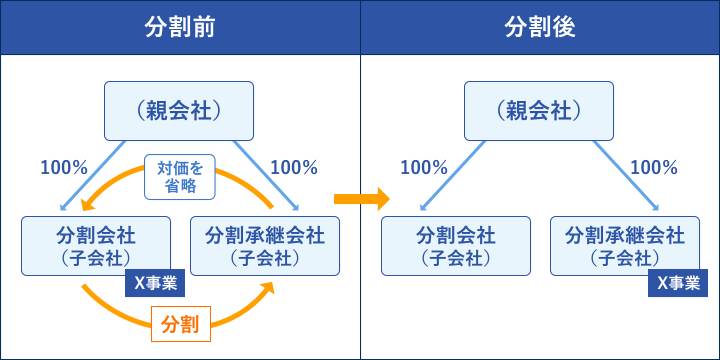

実務上よく活用されている無対価かつ100%グループ内での分割を前提にし、その他のケースは省略します。

- ① 親→子の無対価分割時の取扱い★★

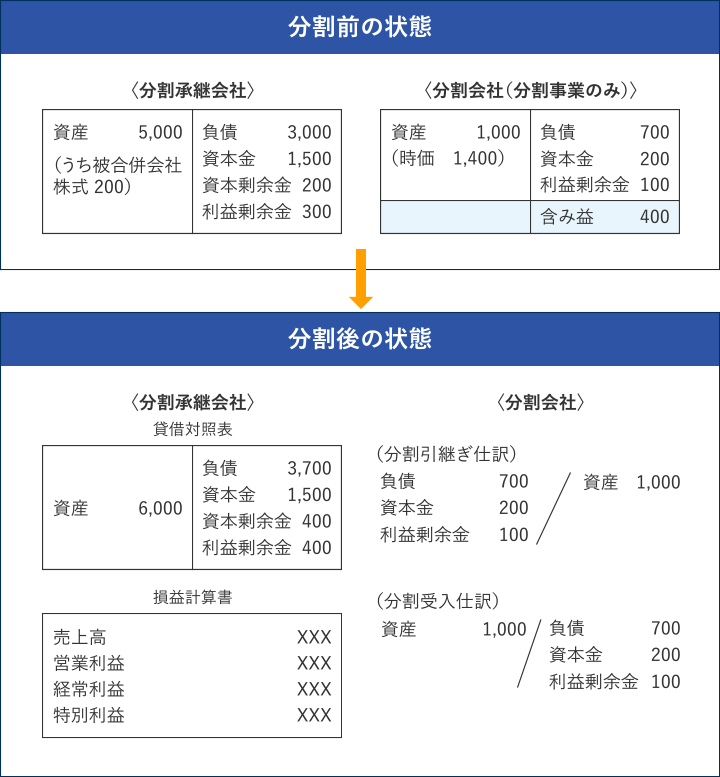

- 下図のように、100%親子会社間で親会社の事業の一部を子会社に移転する場合、親会社・子会社共に投資が継続しているため、両者とも移転損益は認識せず、適正な帳簿価額で引継ぎます。

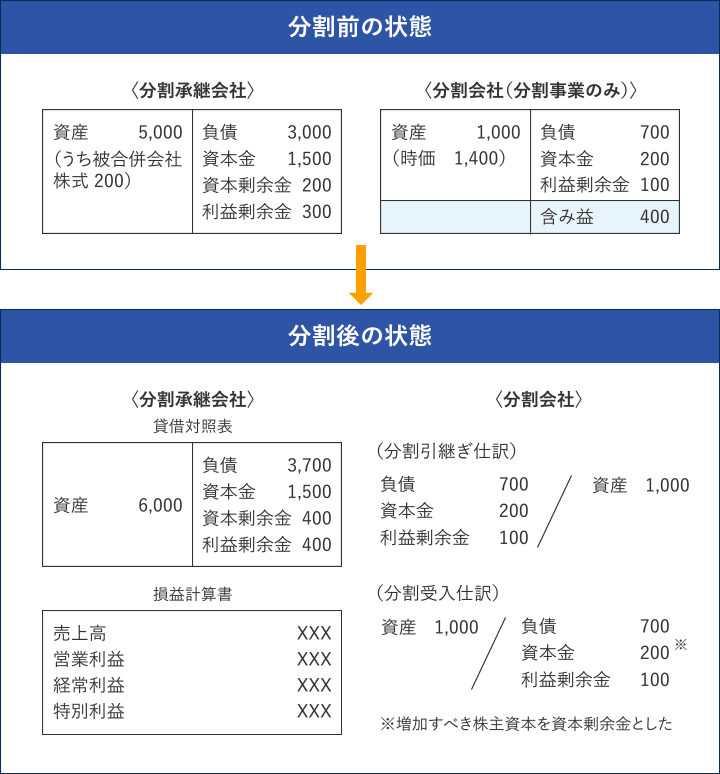

分割承継会社の株主資本等の変動額は、分割承継会社が分割契約で定めた「資本金または資本剰余金」として処理するか、または分割会社の資本金および資本剰余金を分割承継会社の「資本剰余金」として引継ぎ、利益剰余金を「その他利益剰余金」として引継ぐ処理を行います。

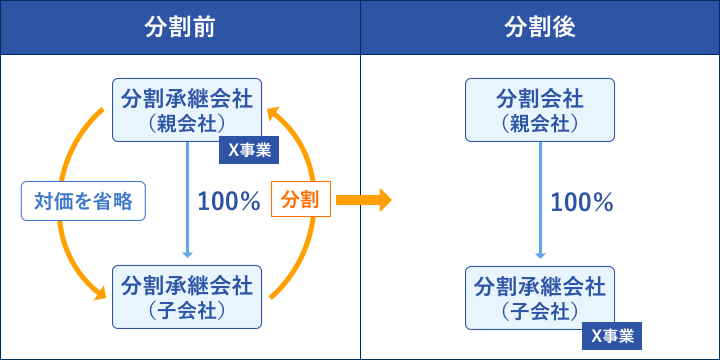

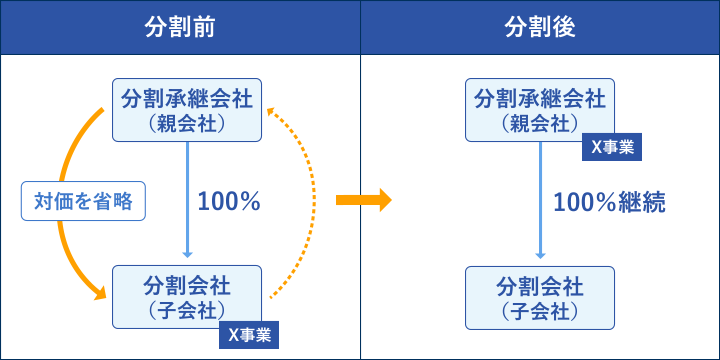

- ② 子→親の無対価分割時の取扱い★★

- 下図のように、100%親子会社間で子会社の事業の一部を親会社に移転する場合、親会社においては、子会社に対する「投資の清算」と考えて損益を認識します。よって、親会社は、消滅する子会社株式(抱合せ株式)の帳簿価額とそれに対応する増加資本との差額は、抱合せ株式消滅差損益として特別損益に計上します。

●子→親の無対価分割

また、子会社のほうでは分離先企業が親会社のために「投資の継続」と考えて、移転損益は認識せず、適正な帳簿価額を引き継ぎます。連結上は、子会社株式と抱合せ株式消滅差益について、その他利益剰余金との相殺処理を行うため、損益に与える影響はありません。

1. 抱合せ株式消滅差損の取扱い★★★

抱合せ株式消滅差損が発生する場合には、簡易分割が実施できないことに注意が必要です。この抱合せ株式消滅差損はいわゆる子会社の株式に評価損が発生していることを表しますが、分割の効力発生日よりも前の決算期において子会社株式の時価評価と抱合せ株式消滅損益の試算を行い、必要に応じて適正な会計処理に基づき子会社株式の減損処理をするなどの対応を行い、差損の発生を回避することによって簡易分割を行うことができるかどうかを検討することも必要になってきます。 - ③ 子→子の無対価兄弟分割時の取扱い★★

100%子会社同士(兄弟会社)で吸収分割した場合には、会計上、「共通支配下の取引」と考えるため、資産・負債の移転にあたっては、受け入れた資産・負債は移転元の適正な帳簿価額により計上します。100%子会社同士(兄弟会社)の吸収分割においては、親会社が子会社の純資産を受け入れないため、抱合せ株式消滅差損益は生じません。

株式資本の変動額は「親→子の無対価分割時」と同様の取扱いになります。

このページに関連する記事はこちら

損益インパクトの検討② 税務面

本書では、次のような無対価分割を説明します。税務上では、次の①の会社分割を「分社型分割」、②の会社分割を「分割型分割」と規定しています。

- ① 親子会社間の無対価分割(100%)

- 1. 親→子の無対価分割(分社型分割)

2. 子→親の無対価分割(分割型分割)

- ② 兄弟会社間の無対価分割(100%)

-

- ③ 分割承継会社における税務上の取扱い

- 1. 法人税等の取扱い(分社型分割)

<親→子の無対価分割時の取扱い>★★

100%グループ間における分割会社の親会社から分割承継会社の子会社への無対価分割は適格分社型分割となります。

この場合、分割承継会社が分割会社から移転する資産と負債は帳簿価額で受け入れます。また、純資産の部についても移転資産・負債の簿価純資産価額を資本金等の額として加算します。ただし、分割承継会社は分割会社の利益積立金額を引継ぐことはできません。 - ●親→子の無対価分割時の取扱い

分社型分割 資産、負債 分割直前の帳簿価額 資本金等の額 移転資産・負債の簿価純資産価額 利益積立金額 引き継ぐことはできない <子→親、子→子の無対価分割時の取扱い(分割型分割)>

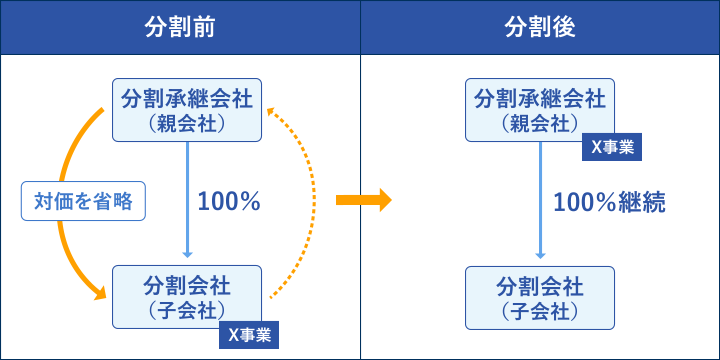

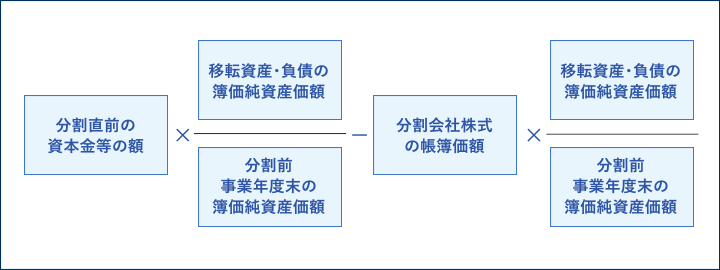

100%グループ間における分割会社の子会社から分割承継会社の親会社、子会社から子会社への無対価分割は適格分割型分割となります。

この場合、分割承継会社が分割会社から移転する資産と負債は帳簿価額で受け入れます。また、資本金等の額、利益積立金額については、次図の※1と※2の算式による金額とします。●子→親、子→子の無対価分割時の取扱い

分割型分割 資産、負債 分割直前の帳簿価額 資本金等の額 ※1の算式 利益積立金額 ※2の算式 【※1 資本金等の額】

【※2 利益積立金額】

移転資産、負債の簿価純資産価額 - ※1で算定した額

2. 繰越欠損金の制限★

適格分割を行った場合でも、分割会社の繰越欠損金は分割承継会社には引継ぐことができません。

適格分割の場合、分割会社から引継いだ資産の含み益と分割承継会社の繰越欠損金を相殺することにより、法人税を減らす手法が考えられます。しかし、繰越欠損金を不当に利用した租税回避行為を防止するために、特定資本関係が生じてから5年を経過しない会社との間で分割を行ったなどの場合、繰越欠損金の利用制限が課されています。

「分割承継会社が分割会社の50%超の株式を5年を経過して保有し続けている場合」などは利用可能となりますが、そうでない場合は、複雑な規定に基づき判定します。そのため、合併と同様に利用の可否については、税理士等の専門家に相談することをお勧めします。こちらもご覧ください

→会社分割時の欠損金の引継ぎ及び利用制限3. 消費税等の取扱い★

消費税法上、分割は「課税対象外取引」として取扱われます。また、分割があった場合の納税義務の判定は、分割会社と分割承継会社の双方の課税売上高を加味して納税義務を判定することとなりますので、検討時には注意が必要です。4. 地方税(住民税均等割・事業税資本割)の取扱い★

適格分割を行った場合には、分割承継会社が受け入れた資産の帳簿価額から受け入れた負債の帳簿価額を減算した簿価純資産価額が「資本金等の額」として取り扱われます。

そのため、分割にともない、分割承継会社の「資本金等の額」が増加する場合、資本金等の額や従業員数に応じて税額が決定される住民税均等割の計算に影響を及ぼすことがあります。

また、会社分割の結果、分割承継会社の資本金が1億円超となってしまった場合、外形標準課税の対象会社となるため、実務上は分割承継会社は会社分割によって資本金が1億円超にならないようにするケースが多く見受けられます。5. 不動産取得税の取扱い★★★

適格分割が適用される場合、資産、負債は基本的に帳簿価額での引継ぎとなります。しかし、残る税務上の論点としては、繰越欠損金のほかにも、「不動産取得税と登録免許税が課税されるか」が非常に重要です。「大きな課税がないと思っていたか、不動産取得税と登録免許税の負担によって、思わぬ追加費用や資金流出が発生してしまった」というような事態に陥らないよう、事前検討時にこれらの税金の影響額を検討することが重要となります。

とくに、不動産の移転をともなう場合は、不動産取得税や登録免許税の負担額が多額となりますので慎重な検討が必要です。会社分割により不動産を取得した場合には、原則的に不動産取得税が課されます。ただし、一定要件を充足するときは、不動産取得税が課されません。

不動産取得税の課税標準は固定資産税の課税標準なので、分割対象事業に課税標準の高い不動産がある場合、次の要件を満たすかどうかが手法選択のポイントとなります。●会社分割における不動産取得税の非課税要件

・分割において、分割会社の株主に対して金銭等が交付されないこと ・分割事業に係る主要な資産および負債が分割承継会社に移転していること ・分割事業に係る従業者の80%以上に相当する者が、分割後に分割承継会社の業務に従事することが見込まれていること ・分割事業が分割承継会社において継続的に営まれることが見込まれること ・分割会社の株式の割合に応じて分割承継会社の株式のみが交付されること(分割型分割のときのみ) なお、無対価分割を行っても、「分割承継会社の株式以外の資産が交付されないこと」という要件には抵触しないため、他の要件を満たした場合には、不動産取得税の非課税要件を満たすことができます。

こちらもご覧ください

→不動産取得税は払わなくてもいい場合があります

→不動産取得税の非課税要件とは?6. 登録免許税の取扱い(不動産登記) ★★

会社分割を行った場合、分割承継会社に分割会社の保有する資産および負債に係る権利・義務が移転して登記が必要になる場合、登録免許税が課されます。分割により不動産を取得した場合における登録免許税の額は「固定資産税評価額に15 /1,000を乗じた金額(H24.4.1〜H26.3.31 )」とされており、税率は軽減されています。分割により不動産を取得した場合における登録免許税の現在の税率は2%となりますが、軽減できる特例もあります。詳しくはコチラ 7. 登録免許税の取扱い(商業登記)

会社分割を行った場合、分割会社と分割承継会社において商業登記が必要です。

吸収分割承継会社においては増加した資本金の額、新設分割設立会社においては資本金の額の「1.5/1000」(3万円に満たないときは3万円)の登録免許税が課されます。ただし、分割会社の直前の資本金の額を超える部分の額については、「7/1000」となります。

また分割会社においては、会社分割による変更登記の登録免許税として1件3万円の登録免許税が課されます。 - ④ 分割会社における税務上の取扱い

- 1. 法人税等の取扱い★★

適格分割に該当した場合、分割会社の資産および負債は簿価で分割承継会社に移転します。

ただし、会計上の判定で簿価引継ぎとなったとしても、適正な会計処理を実施することにより、会社分割前に減損処理や評価損処理が必要となるケースがあります。このような場合でも、税務上は簿価引継ぎとなるため会計上の評価損は損金算入とならず、申告調整が必要となりますので注意が必要です。 - 2. 消費税等の取扱い★

消費税法上、分割は「課税対象外取引」として取り扱いわれます。また、分割があった場合の納税義務の判定は、分割会社と分割承継会社の双方の課税売上高を加味して納税義務を判定することとなりますので、検討時には注意が必要です。 - 3. 登録免許税の取扱い(商業登記)

会社分割においては、会社分割による変更登記の登録免許税として1件3万円の登録免許税が課されます。 - ⑤ 分割会社株主の取扱い★

- 交付金銭のない適格分割については、みなし配当や譲渡損益の課税関係は生じません。