金銭出資以外の増資やDESとしても利用される

現物出資の対象となる資産は債権、動産、不動産、有価証券、固定資産など多岐にわたります。現物出資は金銭出資に代わる増資の方法や、DES(デッド・エクイティ・スワップ)(対象会社に対する債権を現物出資する債権を出資に振り替える方法)としても活用されています。

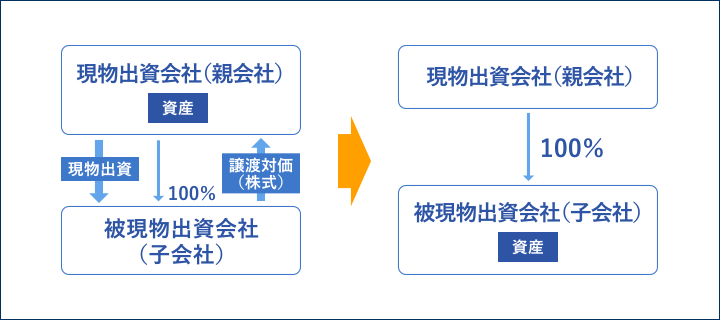

●現物出資

現物出資のメリット・デメリット

資産譲渡と異なり、現物出資のメリットは、多額の買取資金を用意しなくても資産の移転が可能となることです。また、100%グループ会社間であれば、適格現物出資に該当し、原則的に課税されることもありません。

一方デメリットは、移転する出資財産が500万円を超える場合、裁判所選任の検査役や弁護士・公認会計士・税理士などの専門家による出資財産の「価額の調査と証明」が必要となるため、資産譲渡よりも手続きは煩雑となります。

現物出資のメリット・デメリット

| メリット | デメリット |

| ・金銭出資に代わる増資方法として活用できる ・多額の資金用意の必要がない |

・一定の金額を超える財産を出資する場合に、検査役等の証明が必要 |

スケジュールの検討① スケジュール概要★★

現物出資のスケジュールは次のとおりです。

スケジュールの検討② スケジュール事前検討★★

スケジュール上、事前に検討する必要のある事項は次のとおりです。

| 確認事項 | 注意事項 |

| 対象財産の価額算定 | 財産の総額が500万円超の場合には、原則として 検査役(裁判所が選任)の調査が必要 |

| 検査役の調査の必要性の有無 | |

| 取締役の利益相反の有無 | |

| 現物出資財産の名義変更 | 対象が不動産・車等の登記・登録がある場合、名義変更の必要および当該変更手数料の負担が必要 |

現物出資の総額(個々の財産額ではなく総額であることに注意)が500万円を超えるような財産を出資するような場合、原則として裁判所が選任する検査役が、その現物出資財産を調査しなくてはなりません。

検査役の調査には、かなりの時間と費用がかかりますので、実務上は次のように、「検査役の調査が不要な現物出資」となるように検討することが必要です。

「検査役の調査が不要な現物出資」となる場合

| ・募集株式の引受人に割り当てる株式の総数が発行済株式総数の10分の1以下の場合 |

| ・現物出資財産の総額が500万円以下の場合 |

| ・市場価格のある有価証券(上場株式等)について定められた払込価額がその有価証券の市場価格以下の場合 |

| ・現物出資財産の払込価額が相当であることについて、弁護士、税理士等の証明を受けた場合(不動産が対象の場合には、不動産鑑定士の鑑定評価も必要) |

| ・現物出資財産が会社に対する金銭債権であって、その債権について定められた払込価額の総額がその金銭債権にかかる負債の帳簿価額以下の場合 |

損益インパクトの検討

- ① 会計面

- 1. 現物出資をした会社の取扱い★

本書で検討する100%親子会社間での現物出資の場合、現物出資の対価として受け取るものが株式であれば、グループ内で単に資産が移転しただけであり、同じグループ会社による資産への投資は「継続中」と考えて、譲渡損益を認識しません。 - 2. 現物出資を受けた会社の取扱い★★

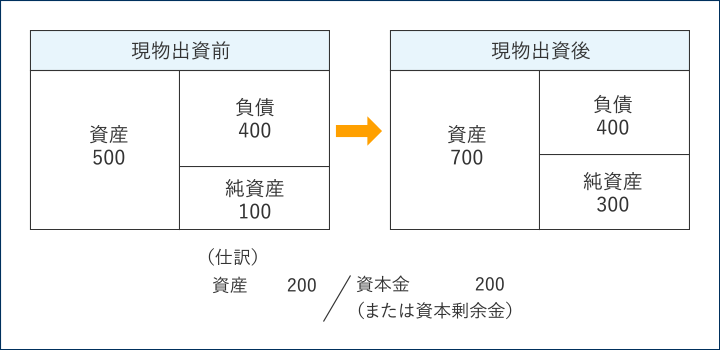

現物出資を受けた会社が子会社の場合、帳簿価額で資産および負債を引継ぐため、損益に及ぼす影響はありません。●現物出資前後の変化

- ② 税務面

- 1. 現物出資をした会社の取扱い★★

現物出資は原則的に「現物出資時に資産の譲渡があったもの」とされ、課税関係が発生します。ただし100%グループ会社内の現物出資で一定の場合、適格現物出資に該当します。適格現物出資では、資産の移転時には譲渡損益については課税されず、現物出資した資産の帳簿価額がそのまま現物出資先の会社に引き継がれます。現物出資により取得する被現物出資会社の株式の帳簿価額は、適格現物出資により、移転した資産および負債の簿価純資産価額となります。

2. 現物出資を受けた会社の取扱い★★

適格現物出資により資産および負債の移転を受けた会社側は、現物出資をした会社の現物出資直前の帳簿価額を引継ぎます。

また、資本金等の額が増加するため、資本金や従業員数に応じて税額が決定される地方税均等割や事業税の外形標準課税の資本制の税額が増加する可能性があります。

たとえば、資産の帳簿価額200、時価300の場合税務上の仕訳は、次のとおりとなります。諸資産 200 / 資本金等の額 200

3. 現物出資をした会社の株主の課税★

現物出資の場合、適格・非適格にかかわらず現物出資をした既存会社の株主には、譲渡損益課税は発生しません。4. 消費税等の取扱い

資産等の移転は、消費税法上資産の譲渡に該当し、課税取引となります。この場合、適格現物出資について法人税法上は帳簿価額による譲渡となりますが、消費税法における課税対象となる金額は取得株式の時価となるため、注意が必要です。5. 不動産取得税の非課税の取扱い

新たに会社を設立するために現物出資を行う場合、法人税の適格・非適格を問わず、下記の要件を満たすときには不動産取得税が非課税となります。

- ・ 現物出資会社が新設株式会社の発行済株式総数の90%以上を所有していること。

- ・ 新設会社が出資株式会社の一部事業の譲渡を受け、その譲渡に係る事業を継続することを目的としていること。

- ・ 新設会社の取締役の1 人以上が、出資株式会社の取締役または監査役であること。

債権の現物出資

- ① DESをする会社の取扱い★★

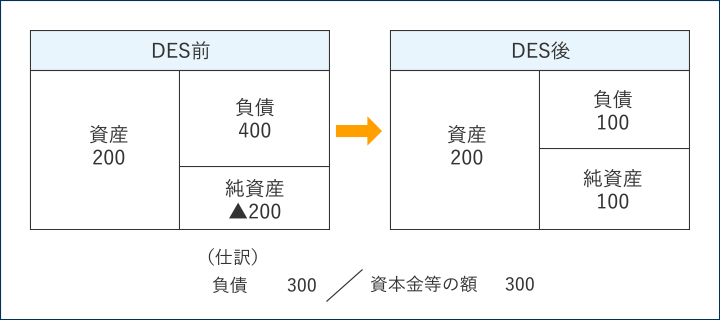

- DES(デッド・エクイティ・スワップ)とは、下図のように「債権者が会社に対する債権を現物出資によって資本化すること」を言い、会社側からみると、自社の債務が減少して資本金等の額に変わります。そのため、債務超過を解消する手法として利用されています。

●DESの仕組み

DESをする会社が、有していた債権を譲渡して現物出資を行い、株式となるため、現物出資と同様に原則として「資産の譲渡があったものと」して処理します。

また、DESをする会社が消費税の課税事業者の場合、消費税の課税売上割合に注意が必要です。 - ② DESを受けた会社の取扱い★

- 100%グループ内で行われたDESを受けた会社の税務上の取扱いは「適格現物出資」となり、帳簿価額により受け入れます。DESを受けた会社の会計処理は、現物出資と同じ処理方法を採用します。