損益インパクトの検討① 会計面

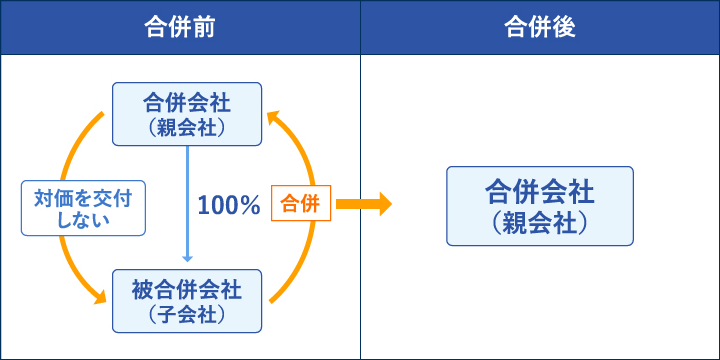

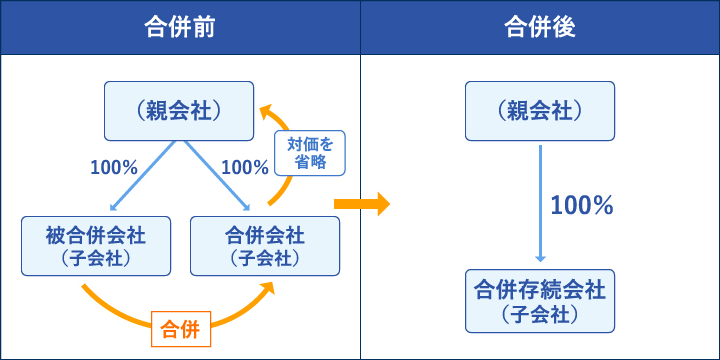

実務上よく活用されている無対価での合併を前提にし、その他のケースは省略します。

- ① 無対価親子合併時の取扱い★★

- 下図のように、100%親子会社間で子会社を吸収合併した場合には、個別決算上では企業結合となり、子会社に対する「投資の清算」と考えて損益を認識します。

●無対価親子合併時の取扱い

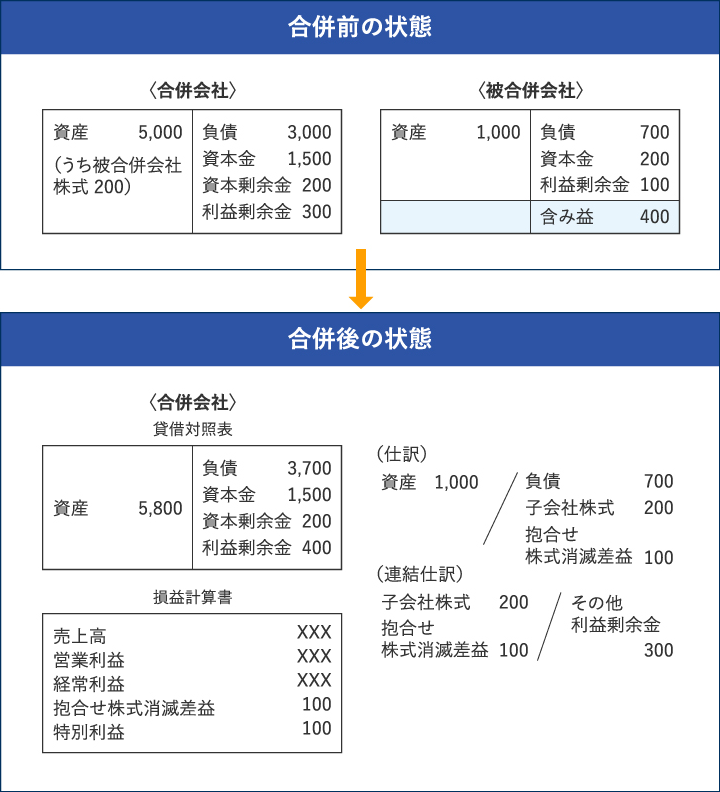

消滅する子会社株式(抱合せ株式)の帳簿価額とそれに対応する増加資本金との差額は、親会社の「抱合せ株式消滅差損益」として特別損益に計上します。

なお、連結上は、子会社株式と抱合せ株式消滅差益について、その他利益剰余金との相殺処理を行います。 - ② 抱合せ株式消滅差損の取扱い★★★

- とくに、親会社の子会社株式の帳簿価額よりも子会社の簿価純資産の金額が少ない場合には、抱合せ株式消滅差損が発生し、事前に会計上の影響額を十分検討する必要があります。

なお、抱合せ株式消滅差損がある場合、簡易合併ができなくなるため注意が必要です。この抱合せ株式消滅差損はいわゆる「子会社の株式に評価損が発生している」ことを表しますが、合併の効力発生日よりも前の決算期において、子会社株式の時価評価と抱合せ株式消滅損益の試算を行い、必要に応じて適正な会計処理に基づき子会社株式の減損処理をするなどを事前処理したうえで、「差損の発生を回避することによって簡易合併を行うことができるかどうか」を検討することも必要となります。

【こちらもご覧ください】

コラム「簡易合併とは?」●抱合せ株式消滅差損益の取扱い

- ③ 無対価兄弟合併時の取扱い★★

- 100%子会社同士(兄弟会社)で吸収合併した場合、会計上、「共通支配下の取引」と考えるため、資産・負債の移転にあたっては、受け入れた資産・負債の移転元における適正な帳簿価額で計上します。100%子会社同士(兄弟会社)の吸収合併においては親会社が子会社の純資産を受け入れないため、抱合せ株式消滅差損益は生じません。

●無対価兄弟合併時の取扱い

合併会社が受け入れる純資産額は、合併会社が合併契約で定めた資本金又は資本剰余金として処理を行うか、又は被合併会社の資本金および資本剰余金を、合併会社の資本剰余金として引き継ぎ、利益準備金を利益剰余金として引き継ぐ処理を行います。

>>>合併の会計税務(その2)損益インパクトの検討②(税務面)へ

こちらもご覧ください(コンサルタントの動画解説コラム)

→動画で解説!子会社同士の合併における合併法人の会計処理は?

→動画で解説!子会社同士の合併における被合併法人の会計処理は?

→動画で解説!親子会社の合併における合併法人の会計処理は?

→動画で解説!親子会社の合併における被合併法人の会計処理は?