持株会社を設立し、株価対策としても活用される

株式移転は持株会社を設立する際によく用いられる手法

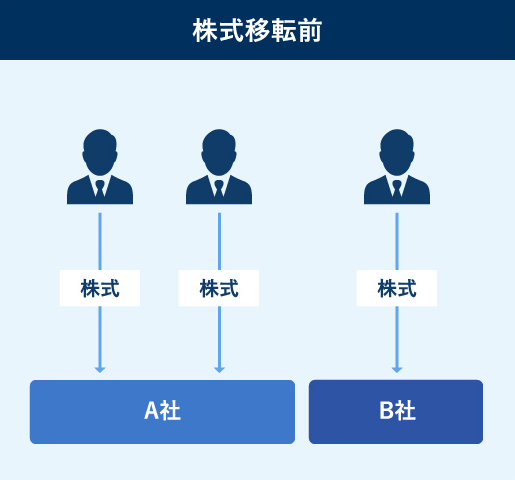

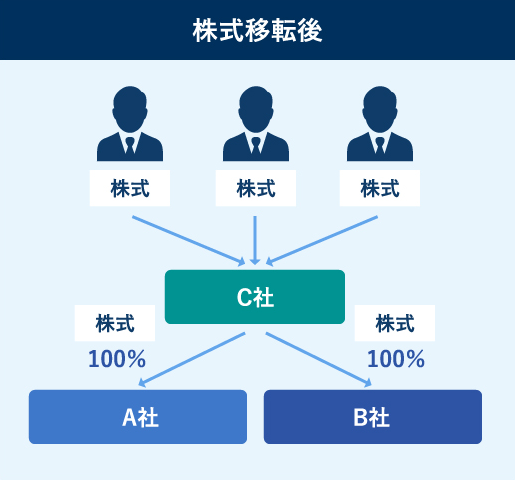

株式移転は、一般的には持株会社を設立する際によく用いられる手法として知られています。新設持株会社の設立に際して、金銭による出資に代えて、既存の会社の株式を「現物出資」することで、持株会社を新設するという性格のものです。

株式移転実施後の株主構成は、新設される持株会社の下に既存の会社が100%子会社として存在することになります。一方、子会社の株主は、新たに設立された持株会社の株式を取得することになります。

●株式移転

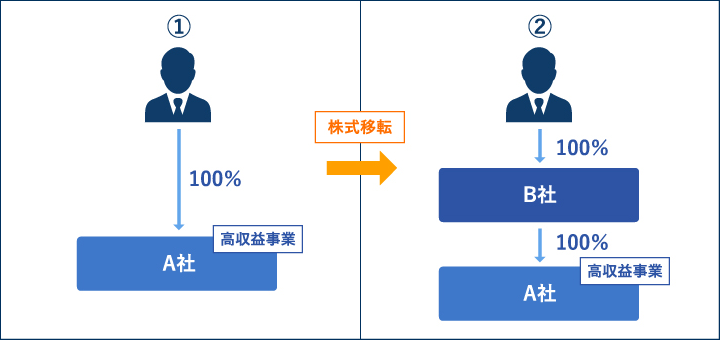

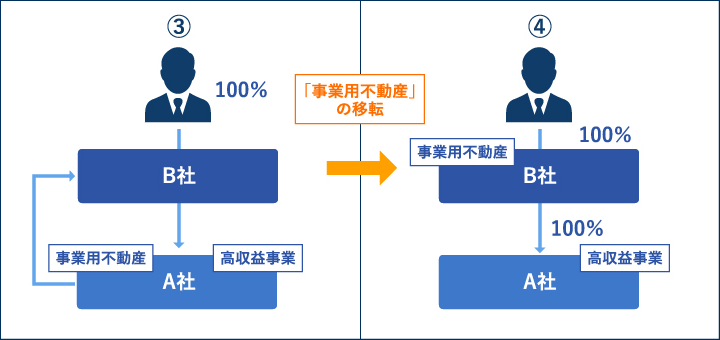

実務上、たとえば次ページ図のように高収益の既存の会社がある場合(①)、親会社となる持株会社を株式移転によって設立し(②)、その親会社に一部の資産の移転を行って資産管理会社とし(③④)、高収益の子会社をもつ持株会社方式とすることで、株価を引き下げる株価対策として株式移転が用いられることも多いです。

また、分社化をすると取引先への通知や金融機関の口座変更をともなうため、取引先との今後の関係を考慮する場合、既存の会社を残したまま親子会社関係を残し、取引先への通知も不要な株式移転を選択するメリットも考えられます。

●株式移転が利用されるシーン

株式移転のメリット・デメリット

メリット・デメリットともに、前述した株式交換の場合とほぼ同様です。株式移転を行う場合は、原則として株主総会の特別決議が必要となります。

●株式移転のメリット・デメリット

| メリット | デメリット |

| ・全株主から強制的に株式を取得することによって100%親子会社関係を構築することができる ・親会社側で資金を用意することなく、純粋持株会社を新規設立することができる |

・株主総会の特別決議が原則必要 ・反対株主に対して株式買取請求権が発生する |

スケジュールの検討① スケジュール概要★★

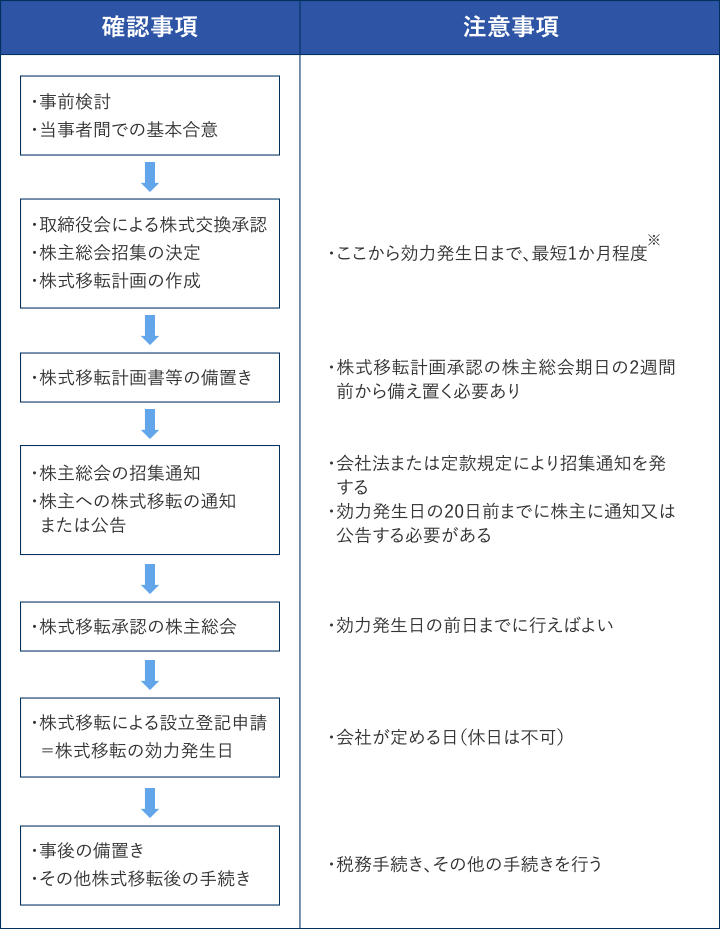

株式移転のスケジュールの概要は次図のとおりです。

※ 完全子会社が新株予約権付社債等を発行している場合には、1か月以上の債権者保護手続(官報公告および債権者への個別催告等)が必要。

また、株券を実際に発行している会社の場合には、1か月以上前の株券等提出手続(株主への公告・通知)が必要となります。

なお、株式移転は、親会社を新たにつくり出す新設型の再編行為なので、その登記が効力要件となります。そのため、法務局が閉庁日である土日祝日等を期日に指定することはできません。

スケジュールは株式交換と同様です。通常は債権者保護手続きが不要な場合がほとんどであるため、1 か月程度あれば、手続開始から株式移転による親会社設立まで完了します。

スケジュールの検討② スケジュール検討事項★★

法務上、事前に検討する必要のある事項は次のとおりです。

●法務上で事前に確認する事項

| 確認事項 | 注意事項 |

| 株式移転の効力発生日 | 登記(≒登記申請日)が効力発生日(株式移転による新会社設立日)となるので、土日祝日など、登記所閉庁日は不可 |

| 効力発生日までの日程 | 効力発生日まで少なくとも1か月は必要 |

| 新設会社の定款規定やその他設立事項 | 通常の会社設立時と同様に原始定款の内容、役員構成その他、新設会社の内容を決める |

| 株券発行の有無 | 完全子会社が「株券発行会社」であるときは、原則として、株主に対して公告等の手続き(1か月以上)を要する |

株式移転は新設分割と同様に、会社を新たに設立する行為なので、できるだけ早い時期に新設する「会社の商号・目的・本店・役員その他定款の内容」を検討することが重要です。なお、株式移転については、株式交換と異なり、「簡易株式移転」などの制度はありません。

損益インパクトの検討① 会計面★★

会計上の取扱いは、企業結合に係る会計基準に取扱いが定められています。この基準に自社が行う株式移転を当てはめた結果、「取得」と判定された場合と、「共通支配下の取引」と判定された場合とで、会計処理は異なります(コチラ参照)。

ただし、本書では、実際に多くみられる「100%グループ内での株式移転」または「100%グループをめざす50%超100%未満の株式移転」を検討していきます。この場合、会計上は原則「共通支配下の取引」と判定され、次のように処理されます。

●「共通支配下の取引」と判定された場合の処理

子会社となるA社、B社株式の簿価純資産額を、C社の保有するA社、B社株式の取得価額とします。「A社、B社株式の簿価純資産額から株式移転計画において定めた増加資本金額」を差し引いた額を「その他資本剰余金」に計上します。

この結果、個別決算上は株式移転の実施による当期の損益への影響はなく、貸借対照表と株主資本等変動計算書のみに増加の発生を記載します。

損益インパクトの検討② 税務面(適格または非適格の判定) ★★★

株式移転の税務上の取扱いは、完全子会社の旧株主、完全親会社、完全子会社について、それぞれ定められています。

株式移転は、完全子会社の旧株主が保有する完全子会社を拠出して完全親会社を設立する行為なので、原則的な取扱いに基づくと、拠出時点で「完全親会社となる会社に対する株式」を時価で譲渡します。ただし、一定の要件を満たすことによって「適格株式移転」と判定されると、「帳簿価額で譲渡したもの」とされ、株式移転を実施しても譲渡損益が発生しません。

税制適格の判定については、次の3 つのどの類型に該当するかにより判定されます。

●税制適格の判定で利用される類型

| ① 100%グループ内の適格株式移転 |

| ② 50%超100%未満グループ内の適格株式移転 |

| ③ 共同事業を営むための適格株式移転 |

適格株式移転とは、株式移転により子会社の旧株主に対して、新たに設立される親会社の株式以外の資産が交付されない株式移転(金銭等不交付要件)です。適格株式移転を満たす要件は、株式交換と同様の基準であるため省略します。税制適格の要件や内容については、コチラを参照してください。

法人税法上の取扱い

- ① 子会社の旧株主の取扱い★★

- 株式移転における子会社での旧株主の課税関係は、適格や非適格を問わず、金銭等の交付が行われるか否かにより判断することになります。

●株式交換における完全子会社での旧株主の課税関係

金銭等交付あり 譲渡損益発生 → 課税あり 金銭等交付なし 簿価引継 → 課税なし - ② 親会社の取扱い★★

- 親会社は、子会社株式を受け入れ、子会社の株主に自社の株式を交付することにより、資本金等の額が増加します。

増加する資本金等の額は、子会社株式の取得価額であり、子会社の株式移転直前の株式数が50人以上か未満かによって、下記のように異なった算出方法が定められています。

●増加する資本金等の額の算出方法

株式移転前の株主数により以下のとおり算出する

50人未満 子会社となる会社の旧株主の株式移転直前の帳簿価額合計額+付随費用 50人以上 子会社となる会社の株式移転直前の帳簿純資産価額+付随費用 なお、株主移転実施後において資本金等の額が増加することするため、資本金、従業員数に応じて税額が決定される地方税均等割や事業税の外形標準課税資本割の税額が増加する可能性があります

- ③ 親会社の取扱い★★

- 適格株式移転の場合には株式移転による完全子会社自体の財産に変動がないことから、完全子会社において、とくに会計処理および税務処理は発生しません。